これまで投資と聞くと「怖い」「不安」「よくわからない」と思い、一歩が踏み出せなかった私。普通預金の利率は低いものの、決して元本割れしないことが「安心感」につながっていました。しかし「老後2,000万円問題」「物価高」「円安」「老後破産」など、不穏な空気を感じるワードを耳にするばかりの今日この頃。

超初心者が資産運用を始めた記録として、同じく超初心者の方に読んでもらえると嬉しいです。

資産運用経験ゼロ?まずは何から始める?

そもそも資産運用とは何なのか?というところから考えます。

日本証券業協会によりますと、「投資とは自分の持っているお金(資産)を預貯金や投資に配分(運用)することで効率的に増やすこと」と書かれています。

預貯金も、資産運用のひとつということですね。

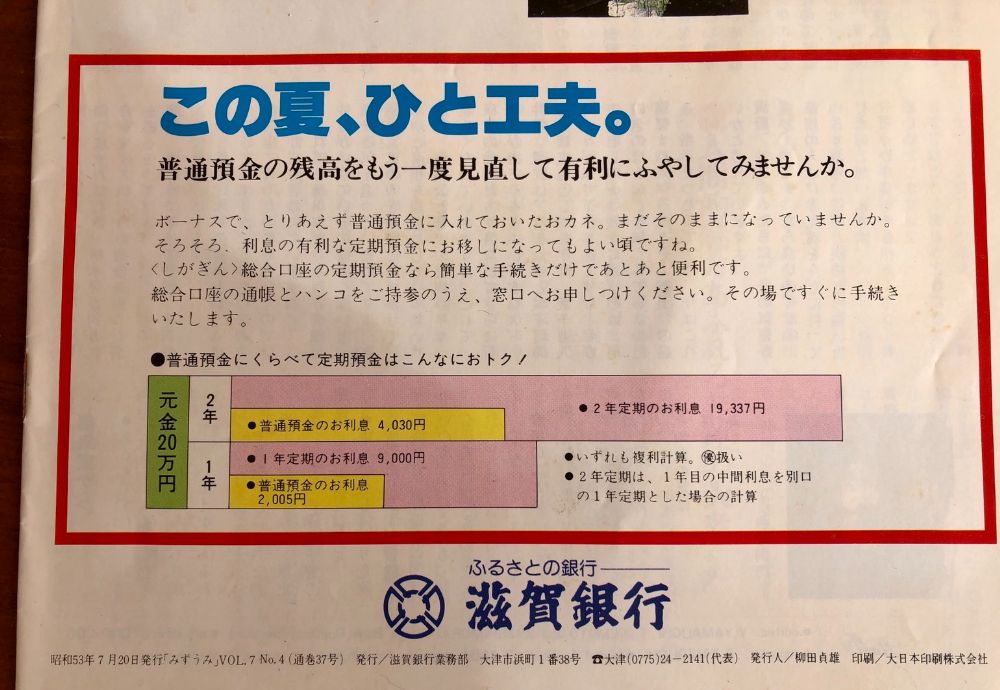

下記は、昭和53年の普通預金、定期預金の利息が記載された銀行の広告です。物置の片付けをしている中で発見したものですが、衝撃を受けました。

元金20万円を1年間普通預金に預ければ、利息が2,005円!定期なら9,000円!2年定期なら19,337円!これなら立派に資産運用と呼べるでしょう。ただ、現在の銀行の普通預金の利息は、大手銀行のほとんどが0.001%(税引き前)です。金利が高いとPRしている楽天銀行でも、0.02%です。大手銀行の20倍!と聞くと、高金利の印象ですが、0.02%・・・。

もう、とっくの昔に「とりあえず預貯金」という時代ではなくなっていたのだと、現実を改めて突きつけられた気分です。

とはいうものの、投資信託や株式投資など「投資」を一切したことのない私にとっては、やはりハードルが高いです。漠然としたイメージではあるものの、現在国が推奨している「つみたてNISA」と「iDeCo」のいずれかを始めることを決めました。

つみたてNISAとiDeCoの違いは?

ここで、つみたてNISAとiDeCoの違いについて表にまとめてみました。

| つみたてNISA(2024年まで) | iDeCo | |

| 対象者の年齢 | 20歳以上(口座開設する年の1月1日時点) | 20歳以上65歳未満(口座開設する年の1月1日時点) |

| 最低積立額 | 100円/月 | 5,000円/月 |

| 上限額 | 40万円 | 年144,000〜816,000円(加入している年金により異なる) |

| 対象商品 | 国が定めた基準を満たした投資信託・ETF | 定期預金・投資信託・保険 |

| 換金 | いつでも可能 | 原則60歳まで不可 |

| 拠出金の節税効果 | × | 全額が社会保険控除の対象 |

つみたてNISAのメリットは主に次の5点です。

- 国が定めた基準を満たした投資信託から選べる

- 非課税期間が最長20年間

- 積立で購入できるため、100円からの少額投資が可能

- 引き出し時期が自由

- 口座開設や口座の維持、商品の購入時にも手数料が不要

一方iDeCoのメリットとしては、次の3点が挙げられます。

- 老後の資金の準備ができる

- 拠出金が全額所得控除になるため節税効果大

- 元本確保型の商品がある(つみたてNISAにはありません)

個人的な印象ですが「iDeCo」は節税と老後資産形成に特化、「つみたてNISA」は、資産運用初心者が投資の仕組みを知り、学びながら資産運用することに特化していると感じます。

また、2024年5月、iDeCoの加入条件が緩和されたことも、チェックしておきたいポイントです。これまで60歳未満であることが加入条件とされていましたが、国民年金被保険者であれば60〜64歳の加入が可能です。

受け取り開始年齢も2024年4月に「60歳以降70歳まで」から「60歳以降75歳まで」と幅が拡大しています。より個々のケースに合わせて対応の幅が広がっている印象です。

正直、今調べるまで条件が緩和されていることを知りませんでした。投資や資産運用には、情報収集も必須。情報は、自分からとりに行かなければ入ってこないのだと気付かされました。

私が「つみたてNISA」に決めた理由

つみたてNISA、iDeCoは、同時に始めることも可能です。ただ、私は今回「つみたてNISA」を選びました。

その理由としては「期限にとらわれず引き出しが自由にできること」「月々100円から始められること」を魅力に感じたためです。

iDeCoの節税効果は、フリーランスである私にとって魅力ではあるものの「60歳まで引き出せない」ことが、大きなデメリットだと感じました。急にまとまったお金が必要になった場合も、つみたてNISAであれば、引き出せる安心感は大きいです。

もし、iDeCoも始めたいと思ったら、そのときはそのとき。いきなり欲張らず、ひとつずつ理解しながら進めることに決めました。このあたりは個々の性格にもよる点ですね。

また、他のつみたてNISAのデメリットと共に、私の考えを記載しておきます。

日本株、外国株、REITへの投資はNG

つみたてNISAの投資対象は、長期・積立・分散に適した金融庁で選定された一定の投資信託・ETFです。「知識があり、自分で自由に選びたい」人には不向きかも知れませんが、むしろ自分で選ぶのが苦手な私にとっては、ある程度最初から選んでおいてもらえる方が助かります。

損益通算ができない

損益通算とは、他の口座で出た利益から損失を差し引くことができる制度です。NISA口座では、この損益通算ができません。ただ、株式投資などを行っていない私にとっては、現時点では特に問題ではありません。(今後は分かりませんが・・・)

非課税枠が余っても持ち越しはできない

つみたてNISAの非課税枠は年間40万円です。この枠は、その年に使い切らなかったとしても、翌年に持ち越すことはできません。ただ、正直100円から始めようと思っている私のレベルでは、ピンとこないのが現実です。そのため、このデメリットも特に問題視していません。

今回は、つみたてNISAを選ぶところまでの経緯や、つみたてNISAとiDeCoそれぞれのメリット・デメリットについて記載しました。次回は、実際に証券会社選び、口座開設へと進んでいきます!

文・柚月朋子

フリーランスとしての経験やポイント投資からスタートした経験を活かし、年間200本以上の記事を執筆・監修。投資初心者にわかりやすい記事執筆が目標。