つみたてNISAを始めるにあたっては、毎月の支払い方法(引き落とし方法)を選ぶ必要があります。主に利用できるのは「楽天銀行マネーブリッジ」「楽天キャッシュ」「楽天カードクレジット決済」の3種類。

第5回では、それぞれの方法とメリットについて考えた上で、実際にファンドを選択し、つみたてNISAをスタートしました。取引画面に無事ログインできた過去記事は、下のリンクからご確認ください!

マネーブリッジ(楽天証券と楽天銀行の提携サービス)とは

マネーブリッジとは、楽天証券口座と楽天銀行口座を連携させるサービスです。利用することで次の6つの機能・サービスが受けられます。

- 優遇金利

- 自動入出金(スイープ)サービス

- 取引でポイントが貯まる

- 残高表示サービス

- らくらく入出金

- 投資あんしんサービス

一番大きなメリットは、優遇金利でしょう。

普通預金残高300万円以下の分は、年0.10%(税引後年0.079%)、普通預金残高300万円を超えた分は年0.04%(税引後年0.031%)の優遇金利となります。

取引でポイントが貯まるサービスは、以前は1件あたり1〜3ポイントが貰えていたようですが、現在は制度変更により、毎月末時点の投資信託の保有残高が、はじめて基準残高に到達した場合のみポイントが進呈されるようになりました。

| 基準残高 | 進呈ポイント |

| 月末時点の残高が、はじめて10万円に到達した場合 | 10ポイント |

| 月末時点の残高が、はじめて30万円に到達した場合 | 30ポイント |

| 月末時点の残高が、はじめて50万円に到達した場合 | 50ポイント |

| 月末時点の残高が、はじめて100万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて200万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて300万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて400万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて500万円に到達した場合 | 100ポイント |

| 月末時点の残高が、はじめて1,000万円に到達した場合 | 500ポイント |

| 月末時点の残高が、はじめて1,500万円に到達した場合 | 500ポイント |

| 月末時点の残高が、はじめて2,000万円に到達した場合 | 500ポイント |

何も貰えないよりも、わずかでもポイントが受け取れるのは嬉しいという考え方もあります。ただ10万円で10ポイント、100万円で100ポイントという数字は、かなり世知辛いですね。

気を取り直して、便利だと思ったのは、自動入出金(スイープ)サービスです。楽天銀行の預金残高から自動で入金してくれるので、放置しておけばOK。楽天証券口座の残高を気にする必要がありません。うっかり入金を忘れていた!なんていうこともなくなりそうです。

楽天キャッシュ

楽天キャッシュとは、オンライン上の電子マネーです。楽天カードからチャージし、つみたてNISAの積立額に利用することができます。2024年12月までは、ポイント還元率が1%と、かなりお得。ただし2024年以降の還元率は、0.5%に変更されます。

楽天クレジットカード

楽天クレジットカードで、つみたてNISAの積立額を払う方法です。楽天キャッシュとの違いがわかりにくいのですが、大きく異なるのはポイントの還元率です。

2024年から、信託報酬が0.4%未満の場合は0.2%還元、0.4%以上の場合は1%還元となるため、信託報酬の高い投資信託を購入している人には、こちらの方がおすすめと言えそうです。

ただ、つみたてNISAの場合は、そもそも信託報酬が低いため「つみたてNISA以外をするつもりがない」という人は、恩恵を受けにくいかもしれません。

マネーブリッジに決定。2024年は変更するかも

取引回数によりポイントが付与された時期には、マネーブリッジを選択していた人も多いようですが、今ではそのメリットはありません。そのため、多くの人が楽天キャッシュまたは楽天クレジットカードに変更している印象です。

私も楽天キャッシュを選ぼうかと思いましたが、よく見ると次のような記載が・・・。

楽天証券の投信積立には、毎月13日~15日のいずれかの日に、翌月の積立金額を楽天キャッシュ残高から引き落します。

引用:楽天証券

ここだけ読むと、2024年12月12日に楽天キャッシュを設定したとしても、実際に購入できるのは2024年1月分ということになる印象です。

楽天証券ではボーナス払い(例:定額3万円+12月にボーナス払いとして37万円)の設定も可能ですが、楽天キャッシュでは利用できません。

そもそも、12月から始めたら非課税期間が短くなって損なのでは?

この疑問、確かにそうなんです!下記の表は、投資開始時期と非課税期間を表したものです。

| 年間の非課税枠 | 非課税期間 | |

| 2024年12月 | 40万円 | 2041年まで |

| 2024年 | 40万円 | 2042年まで |

2024年12月から始めた場合、非課税期間は2041年まで。2024年1月から始めた場合、非課税期間が2042年までとなります。1ヵ月違いで1年も変わるため、損だと感じる人も多いかもしれません。一瞬、私もこのことが頭をよぎりました。

しかし、NISAの制度については、新聞にも年間40万円の投資枠の拡大や非課税期間の恒久化などの話が掲載されています。これらはまだ確定ではありませんが、今よりも大幅にルールが変わると考えて良さそうです。政府は投資を推奨していますし、より使いやすいルールになるはず。

そうなれば、なおさら2024年まで待つメリットは特にないと感じました。ここで来年から、と先延ばししてしまうと、ズルズルと申し込まないまま時間だけが過ぎてしまいそうです。

楽天証券のページにログインし、検索してみるとつみたてNISAに対応しているファンドの数は183件!(2024年12月12日時点)。金融庁が一定のルールに基づいて選んでくれている投資信託とはいうものの、こんなに多くの中から自分で選ぶのは、かなり難しい印象です。

買い付けランキングや他の人の意見なども参考にしながら、次の3つのファンドに決めました!

- eMAXIS Slim 米国株式(S&P500)

- 楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式))

- eMAXIS Slim 全世界株式(オール・カントリー)

つみたてNISAは、iDeCoとは違っていつでも自由に引き出すことが可能です。ファンドも、自由に変更することができます。ただ、すぐに引き出してしまっては、長期のつみたて投資を行うメリットが減ってしまうため、まずは1年、同じファンドを持ち続けます。

積立注文の設定スタート!

楽天キャッシュ、楽天カードクレジット決済、証券口座、それぞれの説明が記載されています。楽天キャッシュを推しているのがよくわかる書き方ですが、ここは証券口座(楽天銀行マネーブリッジ)を選択。

次は予算決めです。「投資は余剰資金でやるもの。ただ、数百円からでも始めることが大事」という考え方に共感しているため、1日100円、1ヵ月3000円の計算でスタートすることにしました。

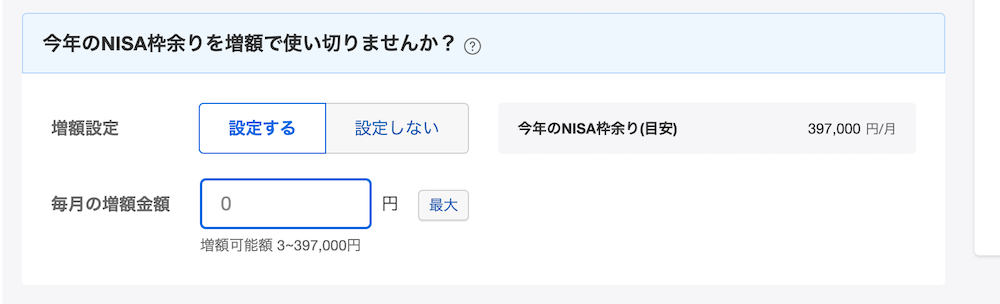

1ファンドにつき1000円。積立指定日を毎月20日に設定。これでOKと思ったら「増額しませんか?」という誘いのメッセージが表示されました。

「増額する」「増額しない」を自分で選ぶことができます。表示されているNISA余りの目安、397,000円!わかっていましたが、こうやって目の当たりにすると圧巻の数字です。

つみたてNISA、12月に非課税枠40万円を使い切るメリット・デメリット

資金に余裕があると仮定した場合、ここで397,000円を増額することのメリット・デメリットについて考えてみました。

メリット

- 2024年の非課税枠40万円を使い切ることができる

- 利益が出た場合、投資額が大きい方が利益も増える

デメリット

- 1回に集中して購入することでリスクを分散させにくい

- 損失が出た場合、投資額が大きい方が損失も増える

資金に余裕があるならば、しっかり非課税枠を使い切るのも選択肢のひとつだと感じます。「今が買い時」だと、確信を持てるなら、それも良いのかもしれません。

ただ、今回、私がつみたてNISAを始めた目的のひとつは、少額の分散投資を体験すること。40万円は大金であり、余剰資金ではないため、やめておきます。

2024年からは、毎月3,000円を投資に回します。

とはいうものの、ボーナス枠を全く使わないのも、ちょっと勿体無い気もします。今回、12月はボーナス分として7,000円を追加しました。今月のみ、10,000円を投資に回し、2024年1月からは毎月3,000円に戻します。

最終的に、楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式))とeMAXIS Slim 全世界株式(オール・カントリー)は毎月990円、eMAXIS Slim 米国株式(S&P500)は毎月1,020円に決定!

12月のみ追加した7,000円分も、分散。今回、私は自動的に入っていた数字で確定しましたが、どのファンドにいくら予算を分けるかは、自分で選ぶこともできます。知識のある人は、均等ではなく、比率を変えるのもいいかもしれません。

1日100円からのスタート(今月は除く)ですが、今は、つみたてNISAを始めることができた満足感でいっぱいです!「なんとなく気にはなっていたけれど、申し込んだり、選んだりするのが大変そう」とためらっていましたが、ようやくスタートラインに立つことができました。

今後もリアルタイムで、つみたてNISAのことや楽天証券のことについて記載していきます。

文・柚月朋子

フリーランスとしての経験やポイント投資からスタートした経験を活かし、年間200本以上の記事を執筆・監修。投資初心者にわかりやすい記事執筆が目標。